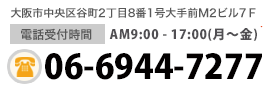

大阪・天満橋の北野会計事務所は、医療・クリニック・相続に強い税理士事務所です

≪月刊『タックスニュース』7月号≫第32回 ~裁判例から見る毎年の110万円贈与による相続対策の落とし穴~

相続対策の一番身近で簡単なものとして、毎年110万円ずつ贈与をするという方法があります。この

方法は手軽ですが、実際に相続税の調査になった際には、相続人の財産ではなく亡くなった被相続人の

財産だとして、税務署と争うケースが散見されます。つまり、贈与とは認められず相続税の対象となる財産だと認定されてしまうのです。

贈与であると認められるためには、

①毎年、贈与契約書を作成する

②贈与税の申告を行う

③預金口座の管理は贈与を受けた人が行う

④通帳や証書、印鑑は贈与を受けた人が保管・運用する

などが必要と言われていますが、法律上このような取り決めがあるわけではなく、すべて『事実認定』

となります。

昨年、この名義預金に関する判決が東京地裁で言い渡されました(東京地裁平成25年(行ウ)第104号・

係属中)。東京地裁では、以下の理由により、被相続人名義の預貯金を生前贈与したとは認められないため、

当該預金は被相続人の相続財産に該当すると判断しました。

-相続人の主張-(贈与されており、相続財産ではない)

毎年、贈与税の非課税枠の範囲内で贈与する旨約したことで、贈与契約が成立し、相続人の預貯金口座に預け入れが行われたことで贈与が履行された。

-課税庁の主張-

・毎年、贈与税の基礎控除額(110万円)の範囲内で預け入れられていた

・相続人は届出印を渡され所持していた

・相続人の預貯金口座は、いずれも、被相続人が自らの財産を原資として開設した

・被相続人は、相続人名義預貯金の一部の解約金を自己の口座に入金し、自分の資金使途に使用した

・相続人に届出印は渡していたが、預貯金に係る証書は被相続人自らが保管していた

-東京地裁の判断-

上記課税庁の主張に加え、預貯金を贈与する旨の書面が作成されておらず、預貯金の証書は自ら保管して

相続人に渡さず、自分に具体的な資金需要が生じた際に、必要に応じてこれを解約し、自ら使用することを

予定していたと言うべきである。よって、相続人へ贈与するという確定的な意思があったとまでは認められない。

以上のように、十分に検討をしないで行った生前贈与・相続対策は、その効果が疑わしいばかりか、

相続人に不必要な加算税や延滞税の負担を強いることになります。万全を期した生前贈与・相続対策は、弊所までお気軽にご相談ください。 (文責:岩間大地)