大阪・天満橋の北野会計事務所は、医療・クリニック・相続に強い税理士事務所です

≪月刊『タックスニュース』3月号≫第28回 ~マイホームの売却で損をしない特例の活用~

平成26年4月から消費税が5%から8%に引き上げられます。消費税増税が決まってから、マンションの大規模修繕をする光景をよく見るようになりました。また、消費税負担が増える前に住宅を購入・買い換えされた方も多くいらっしゃったのではないでしょうか。今回は、マイホームの売却に関する特例の内容をお伝えします。売却に対して特例を適用すると、その後購入したマイホームには特例を受けることができない場合があるため、損をしないためにもぜひ覚えていただければと思います。

【売却時に利益が発生した場合】

売却価格が取得価格を上回った場合、売却利益に対して税金がかかってきます。売却利益とは、売却収入から取得費、売却時の諸費用等を差し引いて計算をします。計算によって発生した売却利益に対して税金が課税されますが、マイホームを売却した場合には、一定の要件を満たすことで使える特例があります。

主な特例は以下のとおりです。

居住用財産を譲渡した場合の3,000万円特別控除の特例

売却利益を計算する上で、所有期間に関係なく3,000万円までを売却利益から差し引くことができる特例です。ご夫婦共有名義のマイホームであれば、それぞれ3,000万円ずつの控除を受けることができますので、6,000万円までの売却利益に対して税金がかからなくなります。

特定居住用財産の買い換えの特例

所有期間が10年以上等の要件を満たすマイホームを売却し、一定の期間内に新たにマイホームを取得した

場合に、売却利益に対する税金が繰り延べられる特例です。売却価格より新たに購入するマイホームの購入価格が高いときは、課税は将来に繰り延べられ、売却した年については課税されません。

居住用財産の軽減税率の特例

所有期間が10年を超えるマイホームを売却した場合に、税率が軽減される特例です。

※PDF参照

なお、3,000万円特別控除の特例は、軽減税率の特例と併用できます。新たにマイホームを購入した年とその前後2年間にこれらの特例を受けている場合は、住宅ローン控除を受けることができません。売却利益が少額であれば、特例を受けずに住宅ローン控除を受けるということも選択肢のひとつです。一度、特例を使った場合は、後から修正することができないため、慎重に判断する必要があります。

【売却時に損失が発生した場合】

所有期間が5年を超え、一定の要件を満たすマイホームを売却したことにより損失が発生した時は、売却した年の他の所得(給与所得等)と相殺することで、所得税等の納税負担を軽減することができます。また、相殺しても損失が残る時は、翌年以降3年にわたって繰り越しができます。この損失の繰り越しは、新たに購入するマイホームに係る住宅ローン控除と併用することができます。

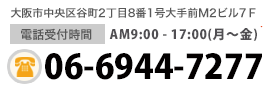

マイホームの売買にかかる税金は、複雑で理解しにくいところがあります。そして、特例を受けるためには、譲渡損益が発生した年の翌年3月15日までに確定申告書と一緒に添付資料の提出が必要です。知らずに損をするということもありますので、売った買ったで終わってしまわないように、一度弊所にお問い合わせください。

(文責 井上 光義)