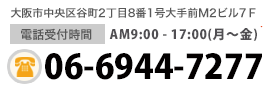

大阪・天満橋の北野会計事務所は、医療・クリニック・相続に強い税理士事務所です

≪月刊『タックスニュース』4月号≫第29回 ~平成27年 相続増税への対策~

いよいよ平成27年1月1日より相続税の改正が実施されます。相続税とはこれまで縁がないと思っていた人も、納税しなければならない可能性がでてきました。みなさま、相続税の試算・節税対策はお済みでしょうか?相続の時期を決めることはできませんが、節税対策はいろいろな手法があります。これを機に一度相続税の試算をして、私共と対策を考えていきましょう。

相続対策の最初のステップとして【家系図の把握】が必要です。相続人になれる人は誰で、相続人になるのは何人でしょうか。思いもよらない人が相続人に含まれる場合も往々にあります。

弊社ではお客様の家系図を順次ヒアリングしており、家系図からどういった懸念事項があるのかを無料でご報告しております。もし、まだ対策がお済みでない場合は、ぜひこちらをご利用ください(家系図の用紙は弊社にてご用意しております)。※PDF参照

相続税額の試算を行うためには、【課税される財産の把握】も必要です。土地・家屋・株式・公社債・預貯金・貸付金のほか死亡保険金・死亡退職金などが主なものです。

中小企業の社長など自社の株式をお持ちの場合は、こちらも課税される財産となります。自社株は特殊な計算により株価評価が決定します。弊社でも簡易版の自社株評価は無料で算定しておりますので、評価額が現状どのくらいの金額なのか一度確認しておくことをお勧めします。

続いて相続税対策です。よく話にあがるのが、生前贈与と呼ばれるものです。ここでは活用できそうな主なもの2点をご紹介します。

対策例1.)110万円の連年贈与

⇒毎年の贈与の金額が110万円までは、贈与税がかからない

【注意点】

・配偶者や子供・孫(贈与を受ける側)の預貯金が本人のものだという証拠が必要です。

日付・署名捺印の入った贈与契約書を作っておく(公証役場で「確定日付」をとっておくと

[700円程度]なお良いです)、『贈与する側』が自分の口座を通して『贈与を受ける側』の口座へ

振り込み、両者とも記帳された通帳を保管しておく必要があります。

・預貯金で贈与を受けた場合は、通帳や印鑑は『贈与を受ける側(又はその親権者)』が保管し、

管理しておくことが肝心です。

対策例2.)居住用不動産等を配偶者に贈与する

・対象者:婚姻期間が20年を過ぎた夫婦

・贈与対象:居住用不動産または居住用不動産を取得するための金銭

⇒贈与の金額が2,000万円までは、贈与税がかからない

※この特例と基礎控除とを併せると、2,110万円まで贈与税がかかりません

なお、これらの対策には別途細かな注意点もございますので、詳細は弊社担当までお声がけください。

(文責 橋本 明日香)